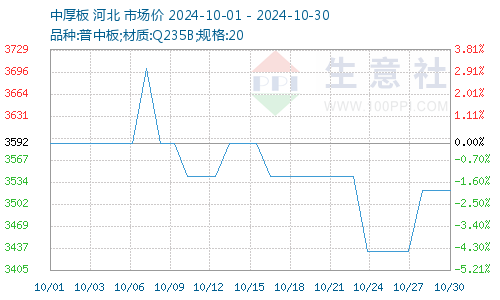

节前,钢价暴利拉涨,钢企利润快速回升,生产积极性明显增加,产能利用率创逾两个月新高;节后,期螺合约首日一度暴跌,并且10月份北方地区逐步进入供暖季,天气降温施工受限,采购需求边际回落,随之钢铁市场价格回落。据生意社商品行情分析系统,普中板(材质:Q235B;规格:20)月初(10月01日)价格为3592元/吨,月末(10月30日)价格为3522元/吨,较月初跌1.95%。

一、影响因素

1、成本情况

截止10月30日,唐山地区普碳方坯出厂价格3230元/吨,较上月末下跌50元/吨;62%铁矿基准交易价格为754元/湿吨;一级冶金焦均价1975元/吨。从产业层面来看,铁水产量增速放缓,原料补库情绪较弱,但整体供需表现仍偏强,港口铁矿继续累库。焦炭在经历6轮提涨后焦企利润已相对丰厚,反观钢企在经历前段时间期货原料的“骤跌”,即期利润相对较薄,钢焦博弈下后续焦炭也正式开启提降,预计3-4轮左右。

2、库存情况

从钢厂库存来看,据中钢协数据显示,2024年10月中旬,重点统计钢铁企业钢材库存量1546万吨,环比上一旬增加73万吨,增长5.0%;比年初增加310万吨,增长25.1%;比上月同旬减少19万吨,下降1.2%;比去年同旬减少105万吨,下降6.4%,比前年同旬减少226万吨,下降12.7%。

3、供需方面

3季度钢材供需基本面逐渐趋弱,与2季度相比,五大品种钢材产量下滑6.56%,建筑用钢成交量下滑18.56%。尽管三季度末四季度初一系列宏观利好刺激极大提振了市场情绪,但市场实际需求动能不足,超预期的成交情况在经历两周之后很快就迎来窘迫的局面,10月中旬的成交也是再度回到9月之前的水平。

4、国内进出口

海关总署数据显示,2024年9月,我国进口钢材55.4万吨,环比增加4.5万吨,增长8.8%;均价1674.9美元/吨,环比减少64.8美元/吨,下降3.7%。1-9月累计进口钢材518.5万吨,同比减少51.4万吨,下降9.0%。

2024年9月,我国出口钢材1015.3万吨,环比增加65.8万吨,增长6.9%;均价719.6美元/吨,环比减少35.9美元/吨,下降4.8%。1-9月累计出口钢材8071.1万吨,同比增加1410.6万吨,增长21.2%。

二、分析与预测

“银十”将逝,市场需求也将随着气候转寒、工程渐尾而逐渐收缩。钢市走势仍以宏观调控多频提振以达平衡基本面弱势带来的下滑,然后续市场不乏有一些超预期的可能,基本面弱平衡仍是基础,钢厂下游仍需控产、稳库降低风险。在这个基础上,在政府的宏观调控下,后续中厚板市场大概率是弱调整运行为主。